SNS上の面識が無い人同士で金銭の貸し借りをする個人間融資にまつわるトラブル相談が相次いでいます。

対個人のやりとりであるため、銀行や消費者金融といった金融機関より融通が利きそうな印象がありますが、利用した人からは『お金を借りるはずが逆にだまし取られた』『個人情報を晒された』などの被害の声が続々と上がっています。

今回の記事では、トラブルの多さから『SNS闇金』とも言われるSNS上の個人間融資について、そのリスクや違法性と『返金の可能性』について解説してまいります。

SNS上で行われている『個人間融資』とは?

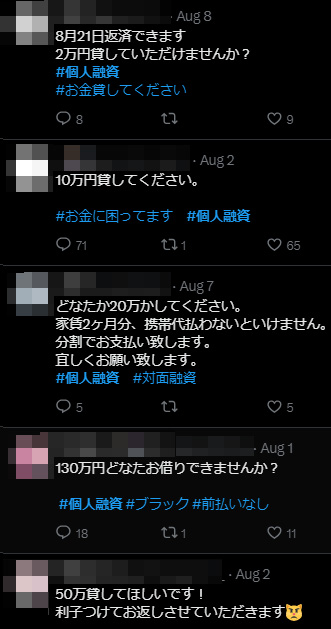

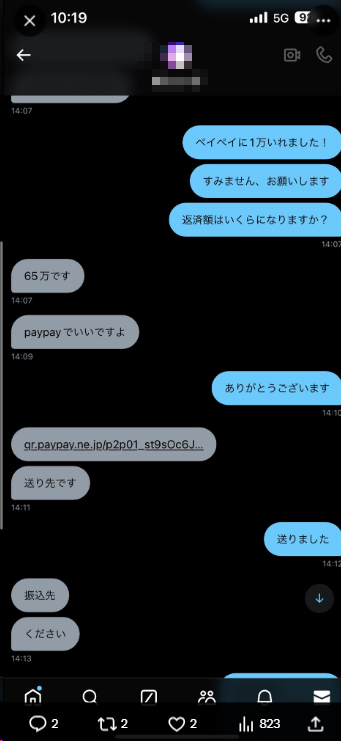

SNS上で行われる個人間融資は『#個人融資』『#お金貸します』『#お金貸してください』などのタグを付けた投稿をして、面識の無い不特定多数の中から金銭の貸し借りをする相手を募るものです。

『#個人融資』で借入先を募る投稿(令和6年8月取得)

書類の提出や審査に時間がかかる消費者金融よりもスピーディでカジュアルな印象があることから、SNSをよく利用する若い世代や金融機関から借り入れできない事情がある人が多く利用をしています。

しかし、実際に利用をした人からは「お金は借りられず、逆に保証金をだまし取られてしまった」「個人情報を犯罪に悪用された」「望まない性交渉を要求された」などの被害相談が多く確認されていることから、国民生活センターや政府広報はSNS上の個人間融資は利用しないよう注意喚起がされています。

SNS上の個人間融資でよくあるトラブル5選

次にSNS上の個人間融資でよくあるトラブルについて具体例を見ていきましょう。

(1)法外な利息の支払いを求められる

仮に個人間融資でお金を借りられたとしても、大抵の場合は返済の条件として『借入れた元金と同額』かそれ以上の利息を求められます。

のちほど詳しく解説いたしますが、法律では金銭を貸付ける際の金利について、その上限が『年2割』を超えないようにあらかじめ制限が設けられていて、個人間融資も例外ではありません(例:借入金が5万円の場合、利息の上限は1万円)。

しかし、SNS上で行われる個人間融資ではこうした決まりは守られないことが多く、利息が元金の2~3倍以上に設定されるなど、文字通り法外な利息の支払いを求められるケースも散見されます。

(2)保証金・利息を先払いした後に連絡がとれなくなる

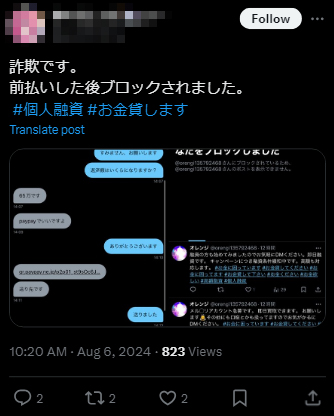

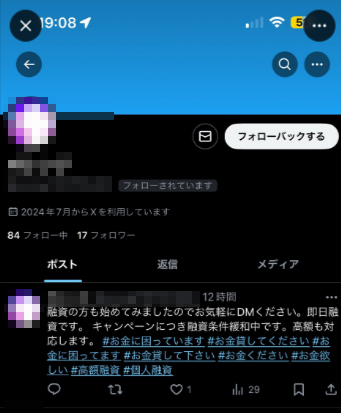

貸主が「先に保証金を払ってくれたら融資する」「利息ぶんだけ前払い」などと言って、借主に数万円を振り込ませた後に音信不通になるトラブルも相次いで確認されています。

次の画像はSNSに投稿されていたものですが「電子マネーで保証金を前払いしたところ貸主からブロックをされてしまった」という内容です。

X上の「個人融資の前払いをした後、貸主と連絡が取れなくなった」という内容の投稿(令和6年8月取得)

貸主とのやり取りの画像(令和6年8月取得)

貸主のものと見られるアカウント(令和6年8月取得)

そもそもSNS上の個人間融資自体を利用すべきではありませんが、先払いを条件にされた場合は特にお金をだまし取られる可能性が非常に高いことにご注意ください。

(3)性的な関係を要求される(『ひととき融資』)

貸付けの条件として、貸主から性的な関係を要求されるトラブルも少なくありません。

特に女性が貸主で借入金の返済が難しい場合は、性的関係の要求のほかにもアダルト関連の仕事をあっせんされるなどの被害が確認されています。

実際に、2019年5月にはSNS上に「お金を貸してください」と書き込んだ女性2名に対して、30代公務員男性が「体の関係を持てば利息はそのままだが、拒否した場合はその月の返済額に5,000円上乗せで返済させる」などの条件で合計26万円を貸し付け、法定利息をはるかに超えた80万9400円の利息を得ていたとされ、賃金業法及び出資法違反の疑いで逮捕されています(参考:『金を貸す条件は性行為!「ひととき融資」で逮捕された36歳公務員の素顔』AERA dot.令和6年8月取得)。

なお、こうした個人間融資は「肉体関係の相手として『ひととき』の時間を過ごす」といった意味から『ひととき融資』とも呼ばれます。

(4)個人情報を悪用される

個人間融資では、貸付けの際に本人確認のために個人情報を求められたり、振込先として口座情報を求められることがあります。

一部の貸主はこうして手に入れた借主の個人情報を名簿業者に売り渡したり、特殊詐欺や携帯電話の不正購入などの犯罪に悪用したり、「個人情報を晒す」などと脅して借主を犯罪行為に加担させることがあります。

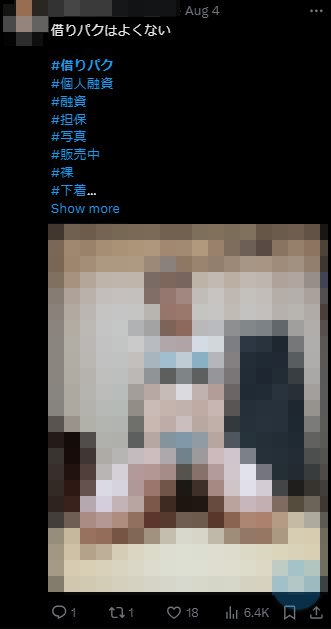

(5)『担保』として運転免許証や顔・身体の画像を送らせる

SNS上に投稿された『担保』の画像(令和6年8月取得)

実際にあった被害相談例

生活費が不足し、他からの借入れができなかったため、個人間融資の掲示板サイトにお金を貸してほしいと書き込み、返事をしてきた人と直接会って計15万円を借りた。

これまでに50万円以上返済したが、さらに400万円を支払うよう連絡がきた。

相手は自分の住所を知っている。どうしたらよいか。引用元:『SNSなどを通じた「個人間融資」で見知らぬ相手から借入れをするのはやめましょう!』国民生活センター(令和6年8月取得)

SNSで「個人で融資します」という書き込みを見て相手に連絡を取り、60万円の融資を申し込んだ。すると、相手から「まず2万円を銀行口座に振り込むので、そのままこちらへ振り込んで返してほしい。そこで審査をする」と言われ、銀行口座などの個人情報を伝えてしまった。

しかし、心配になりやめたいと伝えたら、「すでに1万円を振り込んだので、1週間後に3万円を返すように」と言われた。引用元:『SNSなどを通じた「個人間融資」で見知らぬ相手から借入れをするのはやめましょう!』国民生活センター(令和6年8月取得)

個人間融資は『違法行為』?

ここからは法律面から個人間融資について解説してまいります。

まず前提として、そもそもの『個人間融資』という行為自体は決して違法なものではありません。

例えばあなたが「友人や家族から相談されてお金を貸した」とします。こうした日常的な金銭の貸付けも厳密には個人間融資に該当するのですが、警察に取り締まられることはありませんよね。

個人間融資が違法になるのは、法律で定められた届けを出さずに「第三者に対して意思を持って繰り返し金銭の貸付けをした(試みた)」場合や、法外な金利(利息)を設定した場合などです。

くわしく見ていきましょう。

無届で繰り返し融資をするのは『賃金業法』違反

そもそも、金銭の貸付け行為は『賃金業法』という法律で規制されています。

『賃金業法』では貸主に「反復継続して貸付けを行う意志がある」場合は、『賃金業』を行う事業者として都道府県から事業者として登録を受けることが定められています(『貸金業法』第3条)。

この「反復継続して貸付けを行う意志がある」というのがキモになります。

例えば「友人から相談を受けて一度だけお金を貸した」ような貸付け行為は「貸主に反復継続の意志が無い」とみなされ『賃金業』に該当しません。

一方で、何度も繰り返し貸付けを行った場合や、不特定多数が閲覧するSNSに「お金貸します」「融資可能」などと投稿して借主を募集する行為は、それ自体が「貸主に反復継続の意志がある」「無届で『賃貸業』を行っている」とみなされ『貸金業法』の規定に抵触するおそれがあります。

ちなみに都道府県への事業者登録には国家資格に加え、純資産5,000万円などの高い基準を満たす必要があるため、SNSで個人融資を行っている貸主が『登録済』ということはほぼありえません。

以上のことから、SNS上で個人融資を行っている貸主はそのほとんどが『賃金業法』違反に該当するといえます。

なお、仮に無登録で賃金業を行った場合の罰則は10年以下の懲役もしくは3000万円以下の罰金と重く設定されています。

高金利の利息=『利息制限法』『出資法』違反になる可能性

貸付金の金利(利息)についても『利息制限法』と『出資法』という2つの法律で規制がされています。

『利息制限法』

『利息制限法』では借入額に応じて「金利の上限」を設定されており、これを超えたぶんの利息は法律上無効の扱いとなるため支払いの必要がなく、支払った場合であっても『過払い金』として返還を求めることが可能です。

10万円未満:年20%

10万円以上100万円未満:年18%

100万円以上:年15%

たとえば「15万円を借りた」場合の上限金利は18%ですので、利息は最大『27,000円』となります。

仮に利息として『5万円』を求められた場合、超過した『23,000円』ぶんは法的に無効となるため支払う必要がありません。

『出資法』

また『出資法』では貸主の立場に応じて『利息上限法』と同様に貸付け時の上限金利が定められています。

非賃貸業者(個人間融資):年109.5%

一見同じような内容に見える『利息上限法』と『出資法』ですが、違いは「上限を超えた場合に刑事罰になる」点にあります。

『利息上限法』の場合、定められた上限金利を超えたとしても刑事罰に処せられることはなく、あくまで超過分の利息が『法的に無効』となるだけですが

『出資法』の上限を超えた場合には、利率等に応じて次のような罰則が定められています。

| 貸主 | 金利 | 罰則 |

|---|---|---|

| 貸金業者 | 年20%を超過 | 5年以下の懲役または1,000万円以下の罰金、またはその両方 |

| 貸金業者 | 年109.5%を超過 | 10年以下の懲役または3000万円以下の罰金、またはその両方 |

| 非賃貸業者(個人間融資) | 年109.5%を超過 | 5年以下の懲役または1,000万円以下の罰金、またはその両方 |

例えば「SNSの個人間融資で5万円の借り入れをした」場合、『利息制限法』の上限は20%『出資法』の上限は年109.5%です。

貸主が元金の20%にあたる「1万円」を超える利息を要求した場合は法的に無効となり、さらに109.5%にあたる「54,750円」を超える利息を要求した場合には、貸主が刑事罰に問われることとなります。

このように、金銭の貸付け行為にはいくつもの法律で規制がされているのですが、実際のところSNS上の個人間融資を利用する借主には「他の金融機関を頼れない」「法外な条件を呑んででもお金が必要」といった事情のある人も多く、貸主はそうした借主の弱みを把握したうえで高金利の利息を要求してくることがほとんどなのです。

『取り立て行為』が一線を越える可能性も

また、SNSの個人融資で実際にお金を借りられたとしても、その後の『取り立て行為』で借主が被害を被るリスクもあります。

本来『取り立て行為』には賃金業法によってある程度のルールが設けられており、借主や保証人の心身に不当な損害が無いよう、貸主側の言動に制限がされています。以下は賃金業法によって禁止されている『取り立て行為』の一例です。

- 早朝深夜(午後9時~午前8時)の取り立て行為

- 威圧的な言動で返済を迫ること

- 取り立てのために借主の勤務先等を訪問したり、電話をすること

- 返済のために借主に第三者から資金を調達させること

- 保障人ではない家族へ取り立てを行うこと

昔は悪徳な消費者金融の行き過ぎた取り立て行為が社会問題となっていましたが、令和の今は銀行はもちろん、消費者金融でもこうしたルールを逸脱した行為はまずあり得ません。

しかし銀行や消費者金融と異なり、個人間融資はそもそも国への届け出すら出していない違法な賃金業であることがほとんどで、貸主がこうした規則を守るという保証は一切ありません。

一線を越えた取り立て行為によって借主やその家族が被害を被る可能性は決して低くはないのです。

借主が罪に問われるケースも

基本的に、SNS上の個人間融資で罪に問われる可能性があるのは貸主だけですが、場合によっては借主が刑事罰を受ける可能性もゼロではありません。

実は法的の面だけで言うと違法な貸付けによって受けた元金・利息は「不法原因給付」と呼ばれ、返金の必要はないとされています。これはいわゆる『闇金』はもちろん、違法に行われているSNS上の個人間融資も例外ではありません。

ただし、だからといって初めから踏み倒すつもりで金銭の貸付けを受けた場合は、借主が刑法上の『詐欺罪』に問われる可能性があります。

また、個人間の金銭の貸し借りは原則として民法上の『金銭消費貸借契約』に該当するため、借主側に『債務不履行責任』が発生します。

SNS上の個人間融資のように、そもそも貸主が違法行為を行っているケースでは借主が債務不履行で訴えられる可能性は低いのですが、だからといって借主が堂々と違法行為をして良いわけではありませんのでご注意ください。

違法な貸付けの場合は『返還請求』も可能

先ほどもお話したように、違法な貸付けに対して借主は返済義務を負うことはありませんし、すでに支払ってしまったお金は元金・利息を含めて返還請求が可能です。

実際に平成20年に行われた裁判では、ヤミ金融業者に対して被害者が請求した損害賠償額について『元金を差し引くことはできない』という判決が最高裁で下されており、事実上の元金返還が業者に命じられています。(参考:『参考:裁判例「事件番号( 平成19(受)569)」』令和6年8月取得)

しかし、確かに法律だけで言えば『貸主に対しての返還請求』は正当ではあるのですが、現実には借主が「お金を返してほしい」と説得したとしても応じてもらえないことがほとんどです。

特にSNS上の個人融資の場合は相手の身元が不明確なうえ、事前に渡していた個人情報から脅しをかけられたり、借主自身の家族に被害が及ぶ可能性もゼロではありません。

SNS上の個人間融資でトラブルになったら

もしもSNS上の個人間融資を受けてトラブルになってしまった場合は、なるべく早い段階で次の対処をしてください。

警察へ相談

まずは警察の専用ダイヤルへ相談をしましょう。

警察には『民事不介入』の原則があることから、借金をはじめとした個人間契約で生じるトラブルには対応してもらえないことも多く、対処してもらえるかどうかは被害の状況等により異なります。

仮に貸主から銀行口座の買収や借主名義の携帯電話の売買を要求されていたり、脅迫・暴行を受けるなどの刑事罰に相当する被害がある場合等には「事件性がある」と判断され刑事事件としてとり取り扱ってもらうことが可能です。

まずはご自分のケースで刑事事件として対応をしてもらえるか確認をとりましょう。

警察相談専用電話はこちら

電話番号:#9110

相談料:無料

ホームページ:警察に対する相談は警察相談専用電話 「#9110」番へ

※通話発信地を管轄する各都道府県警察本部等の総合窓口に直接つながります。

※土日祝日及び夜間は、「当直」又は「音声案内」等により対応

弁護士・司法書士へ相談

警察が対応できないケースでは、弁護士や司法書士が力になってくれることが多くあります。

返済に関する相手方との交渉に関しても、借主が自力で行うよりも法的知識のある弁護士・司法書士が行ったほうがうまくいく可能性があります。

仮に刑事事件として取り扱われた場合でも、警察が被害者ひとりひとりの被害金の返金まで個別に対応することは難しい一方で、弁護士・司法書士であれば返還請求・訴訟を視野に入れた対策を提案してくれます。

「SNS上の個人間融資で借金をしてしまった」「高金利の利息を支払ってしまい、取り戻したい」といったお悩みがある場合は、ぜひ一度『相談料無料』の弁護士・司法書士へ相談をしてみてください。

まとめ

SNS上の個人間融資は敷居が低く手を出しやすい反面で、非常に多くの危険をはらんでいます。

法外な利息を取られたり予期せぬ犯罪に巻き込まれてしまう可能性も高いことから、利用することは絶対に避けるようしたください。

仮にトラブルになってしまっている場合は、引け目を感じる必要はありませんので、適切な公的機関や民間の窓口へ相談をしましょう。

【参考サイト】

『新たな手口のヤミ金融に注意!「#個人間融資」「後払い(ツケ払い)現金化」「先払い買取現金化」』政府広報オンライン(令和6年8月取得)

『SNSなどを通じた「個人間融資」で見知らぬ相手から借入れをするのはやめましょう!』国民生活センター(令和6年8月取得)